软体与定制跨界联姻为哪般?

2021年12月30日,诗尼曼家居与晚安家居正式签署战略合作协议,双方将联合研发、运营、营销,共同创新打造整家定制全案营运模式。在新年来临之际,为家居行业开拓蓝海新赛道,为2022谱写新篇章,开启定制与软体跨界融合的新征程。

聚焦跨界融合趋势,彰显行业创新活力!

回顾2019—2021年,就有定制家居巨头欧派家居与寝具行业领军品牌慕思的联手,以及CBD家居相继携手顶固、皮阿诺等,软体家居为何热衷于与定制家居联合,其背后隐藏了何种推动力?

企业间的深度融合,固然是为了更好地实现优势互补、资源共享、合力共赢。纵观中国家居建材行业,软体企业与定制家居的跨界联姻为哪般?

近年来,我国家居建材行业迅猛发展,产业间的竞争也日益激烈,整个家居行业市场汹涌澎湃,定制家居、智能家居、高定、整装、整家等市场新趋势不断推出,致使整个家居行业逐步走向成熟。随着85后、90后甚至00后开始成家立业,成为市场消费的主力群体,他们对生活品质和消费观念也提出了更新要求,为满足消费者全方位的消费诉求,家居企业也在想方设法寻求创新,通过对自身的探索变革,迎合家居市场变迁。

与此同时,一些企业也在寻求新的突破口,为实现更加全面的发展、提高市场竞争力,与其它企业进行跨界融合,如:家居家电联合——好莱客与倍科,索菲亚与格力,我乐与方太等;家居牵手互联网巨头——尚品宅配与京东;定制与软体的联姻——诗尼曼与晚安家居,欧派与慕思,CBD家居与顶固、皮阿诺等。

跨界融合 颠覆传统

众所周知,在当前家居行业竞争愈发激烈的时代,“单枪匹马闯天下”难以造就英雄,已然与时代背道而驰,正所谓“单人不成阵,独木难成林”,现代企业之间的竞争,不再是个人之间的单打独斗,而是进入了“打群架”的时代。只有在前进的道路上寻找适合自己的黄金搭档,联手高质量伙伴迅速抢占市场,才能创造更大价值。面对竞争激烈的市场,家居企业也在不断创新发展,越来越多的企业跨过传统的思维鸿沟,寻找新的发展机遇,跨界组CP便成为了企业发展的新方向。

对于企业来说,跨界进军并非简单之事,而跨界组CP也并非易事,所以,企业间没有无缘无故的跨界联合,而他们寻求跨界联合的目的更是明确——实现利益最大化,只有建立合作伙伴或战略联盟关系,企业间就可以进行资源共享,实现优势互补、共创共赢。

集中流量 资源共享

随着新消费时代的来临,单个行业、单一化发展的模式正在逐渐失去其市场竞争力,跨界融合成为新时代创新发展的重要力量。尤其是融合了双方的企业资源、创新技术、管理经验等,在资源渠道上整合互补、共融共创,助推双方企业的技术进步与产业发展升级,实现双赢效果。

对于诗尼曼家居与晚安家居的合作,晚安家居董事长曹泽云表示:“诗尼曼有着深厚的定制文化基因,在数字化领域又有着开拓性的技术,在华南市场拥有强势的影响力。双方的合作,有助于资源的整合与跨界生态的融合,也将为未来的营运模式带来不一样的创新活力。”诗尼曼家居董事长辛福民也表示,晚安家居极具国际视野与创新开拓性,在行业的战略布局极具前瞻性,让他对联合创新模式的前景充满了信心。由此可见,诗尼曼家居与晚安家居的强强联合,旨在实现资源融合、模式创新,共谋“成品+定制”的合作共赢新篇章。

自2020年正式达成合作后,顶固全屋定制×CBD家居两大行业头部品牌一直致力为消费者打造高品质家居生活。目前,双方已共同研发推出了多款联名产品:水晶床垫、米兰印象软床、“竹韵倾城”联名定制床垫、“暮光印象”专供款软床,相信在未来,顶固与CBD将继续开拓更大的市场,共同探索大家居解决方案。此外,又携手另一定制家居头部品牌——皮阿诺,进一步助力CBD家居收获更为丰厚的市场回报,同时也为皮阿诺带来更多的市场渠道,正如CBD家居集团执行总裁周建平所说:定制是成品家居里非常好的流量入口,成品家居也可以帮助定制提供更多更专业的家居解决方案。

而慕思与欧派的结合,于慕思而言,能快速提升大客户渠道的销售业绩,拓展市场渠道;而欧派则是深入慕思内部渠道,全力为终端市场赋能。欧派与慕思,都是自带流量的品牌,两者的强强联合,不仅打造属于它们的全新品牌,还创新性的推出了“新联售”模式,更是做到了品牌与流量两手抓,实现双方共同进步。

由此可见,他们之间的融合都是本着友好合作的精神,朝着双赢的方向,敞开胸怀与对方携手共进,努力发挥各自优势,在创新发展的道路上相互支持,相互促进,共同探索家居行业蓝海新赛道,推动行业高质量发展。

新兴技术的发展和应用,让产业边界日益模糊, 跨界融合实现共赢已成为产业发展大趋势,打破传统思维局限,才能让行业在新时代行稳致远。对于软体家居,以及定制家居来说,两大产业的跨界联姻,明显是利好之事,相互借势、合力共赢,从而获得“1+1>2”的效果,为新时代产业高质量发展提供了优质范本,并引领家居行业大变革!

文章来源:泛家居圈

疫情常态化、原材料价格上涨、外贸海运费飙升、汇率波动、限电限产……2021年,中国家电行业可谓是跌宕前行。

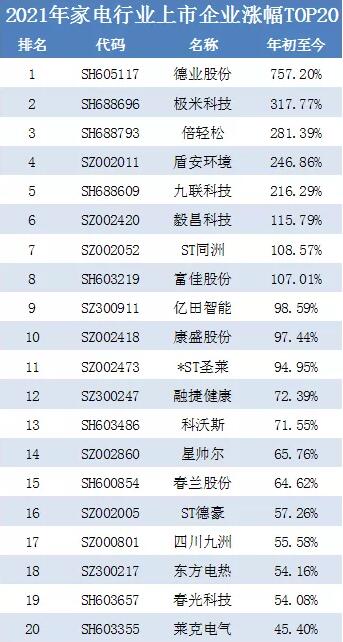

在岁末年初之际,中国家电网整理了一份2021年沪深两地家电行业上市企业涨跌幅的排行榜单,帮助大家及时了解资本市场变动。究竟是哪些股票在涨,哪些股票在跌,让我们一看究竟。

(注:榜单以同花顺家电板块划分为准,包含上游零部件企业。涨跌幅统计以2021年12月31日收盘价为准)

来源:中国家电网

2021年,受原材料价格上涨、海运成本攀升等多方面因素的影响,家电板块整体跑输大盘。元旦之后,家电板块迎来一波拉升,这次会有戏吗?

01

基本面利空出尽

成本攀升导致利润空间下滑是家电板块去年不受待见的主要原因。

首先是原材料成本。

空调、冰箱、洗衣主要由铜、钢板、注塑件、铝等组成,假设2021年铜、钢板、注塑件、铝市场价格增长 45%、36%、15%、40%。根据浙商证券的数据,2021年原材料涨价预计对空调、冰箱、洗衣机的成本提升幅度在12.1%、12.0%、16.7%。

从前三季度的业绩来看,大家电前三季度营收增速 10%-20%,净利润增速差异较大,其中海尔远超行业10%左右的平均水平。Q3在原材料价格上涨、海运费上涨的背景下,白电龙头表现均欠佳,除美的、海尔(剔除卡奥斯)外营收和净利同比为负。

其次是海运成本。

2021年年初开始海运价格上涨,北美港口拥堵叠加集装箱 “一箱难求”加剧了运力供给的紧张,运费继续上扬。随着上述问题的缓解,2月—4月,运费已有回落趋势,然而按下葫芦却浮起瓢。

2021年四月之后,苏伊士运河“堵车”、盐田港疫情爆发、德尔塔扩散等“黑天鹅”事件持续发酵,海运供需彻底失衡。特别是盐田港疫情,让承载中美贸易量近四分之一的港口一度陷入停摆,8-9 月波罗的海干散货指数(BDI)环比上 57.43%。

受海运价格上行和港口舱位紧缺影响,Q3 冰洗外销出口 量分别同比下降 21.04%、14.23%。

现在来看,原材料成本和海运成本上升造成的利空基本都出尽了。

自2021年10月以来,原材料价格已现跌势。截止到目前,铜、铝、ABS 及冷轧板卷价格分别较10月高点下滑了10%—30%不等。2022年供给端相关的宏观因素都会逐步迎来边际改善,从而在家电行业需求复苏的同时,驱动行业整体盈利水平的恢复。

海运价格方面,发达国家的产能利用率已恢复至疫前水平,此前海运“单行道”的局面正在扭转,西方已经不那么依靠中国了。而在运力层面,港口工人已陆续恢复正常工作,港口效率的提升将极大的释放运力。运价拐点遵循“货量下降——舱位利用率下降——船东降价”的传导机制,10月份之后,运价指数单边下滑,未来将逐步回到疫情前的水平。

综合来看,家电板块的利空已经出尽,另一方面,利好也扑面而来。

02

海内外市场齐发力

改革开放四十年来,中国家电行业完成了由早期OEM代工模式向ODM再到OBM 模式的转变。时至今日,中国家电整体产能在全球占比60%—70%。其中,空调、冰箱和洗衣机产能全球占比分别为80%、60%、42%;小家电占全球产能的比重为50%;冰箱压缩机占全球产能的比重为60%—70%。

中国家电产品不仅综合性能已经达到了国际先进水平,同时还在价格、质量和设计创新方面竞争力优势明显,根据机电产品进出口商会口径,中国家电制造成本相比世界其他国家至少低 15%。

2011年家电下乡政策基本结束后,家电市场内销增长明显承压,后又经过地产周期带动行业增长,2017年后整体市场再次进入横盘调整期。过去10年内家电市场几乎翻倍,但从大家电的保有量来看,近几年城镇和农村空冰洗每百户保有量基本都进入缓慢增长阶段。

2021年12月8日,国家发改委农村经济司司长吴晓在国务院政策例行吹风会上表示,“鼓励有条件的地区开展农村家电更新行动,实施 家具家装下乡补贴和新一轮汽车下乡,促进农村居民耐用消费品更新换代”。

刚需类家电更新将以高能效为主,白电龙头有望受益。

2019年—2021年前三季度,海尔、美的白电市场份额持续提升。2021年前三季度,美的空调内销市场份额为32.7%,相比2019年提升了6.7pct,海尔则提升 1.8pct。

2019-2021H1,海尔冰箱市占率整体增长。腰尾品牌市占率持续降低,行业马太效应加剧。以空调为例,2021年前三季度,空调行业内销量同比增速为 7.75%,对应美的、格力、海尔增速分别为9.69%、15.27%、18.89%。

另外,前两轮“家电下乡”政策补贴品类以刚需类大家电为主,“共同富裕”政策与消费升级趋势,预期将带动可选家电加速推广渗透。“双碳”政策背景下,如果推出新一轮家电补贴政策,有望侧重于淘汰现有高耗能类的家电产品,推广节能且高能效类产品,有利于布局结构优化的龙头家电企业和优质零部件公司。

除了本土市场,中国家电品牌出海也值得关注。

根据 Euromonitor 数据,2020年,海尔在亚洲大家电市场零售量排名第一,市场份额 18.6%;在北美洲排名第二,市场份额 22.0%;在澳大利亚及新西兰排名第二,市场份额 13.4%;在中东及非洲、欧洲分别排名第三、第五。

同样在品牌出海方面表现亮眼的还有石头科技。

通过小米渠道,石头科技与慕晨、紫光、俄速通、国机等出口经销商深度合作,在海外线下渠道无论是大店还是小店均已取得不错的进展,海外收入迅速提升,2020年全年海外收入较上年同期增长221%。在线上亚马逊渠道,石头科技产品虽价位较高但仍在畅销榜前50中占据4席。

成本警报解除,经济刺激有望带来新的增长点,2022年,家电板块的结构性机会值得深挖,重点聚焦龙头。

来源:腾讯家居•贝壳

微信

新浪微博

QQ空间

QQ好友

豆瓣

Facebook

Twitter